每经记者 张明双 每经编辑 陈俊杰

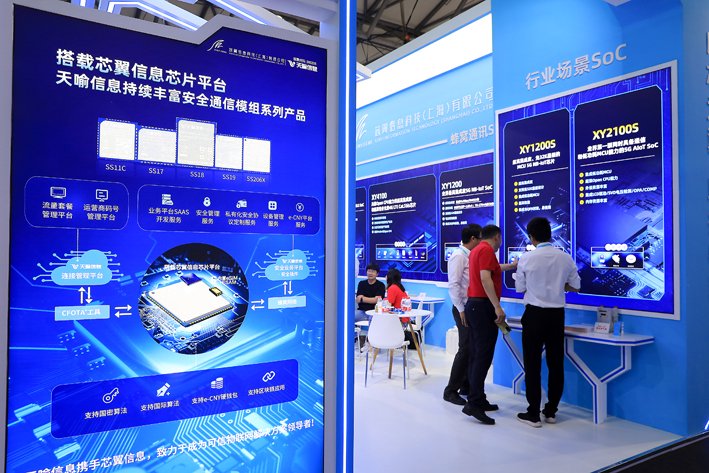

ST天喻(维权)(原证券简称天喻信息,SZ300205,股价6.93元,市值29.8亿元)5月20日晚间发布的公告显示,公司2023年度股东大会审议了8项议案,但有5项未能通过,包括《2023年度报告》及其摘要等。

《每日经济新闻》记者注意到,在ST天喻4月26日的董事会会议上,上述议案为全票通过。

5月21日上午,深交所向ST天喻发出关注函,要求公司说明主要股东之间、实际控制人之间、股东与公司治理层之间就相关事项是否存在重大分歧,并说明公司是否存在控制权争夺情形。

8项议案5项未通过

根据年度股东大会决议,未通过议案为《2023年度董事会工作报告》《2023年度监事会工作报告》《2023年度财务决算报告》《2023年度报告》及其摘要,《2024年度董事长薪酬考核方案》,通过的议案包括《2023年度利润分配预案》等。

从投票情况来看,未通过议案的原因是弃权票比例较高。未通过的5项议案中,《2023年度报告》及其摘要等4项议案的弃权票相同,均为16861.65万股,占出席会议股东所持有表决权股份比例80.68%;剩余一个议案的弃权票占比为50.57%。

同意票方面,《2023年度报告》及其摘要、《2023年度财务决算报告》的同意票为4030.42万股,《2023年度董事会工作报告》《2023年度监事会工作报告》的同意票为4035万股。值得一提的是,对《2024年度董事长薪酬考核方案》的投票结果显示,中小股东及代理人的同意票数量正好为4030.42万股,与《2023年度报告》及其摘要等2项提案的同意票一致。

《每日经济新闻》记者注意到,在4月26日举行的第八届董事会第二十三次会议上,上述未通过议案获得全体董事全票通过。

对此深交所发出关注函,要求公司说明在本次股东大会中对相关议案投弃权票的主要大股东情况,并在函询相关股东的基础上,说明相关大股东在本次股东大会中的投票意见与其派驻董事在此前董事会中的投票意见,以及派驻董事对年报的书面确认意见存在明显差异的原因。

公告并未披露弃权票和反对票由哪些股东投出。记者注意到,截至2024年3月末,ST天喻控股股东武汉同喻投资合伙企业(有限合伙)(以下简称武汉同喻)持股数量为10569.92万股,第二大股东武汉光谷创业投资基金有限公司(以下简称光谷创投基金)持有股份6291.72万股,前两大股东持股数量远远超过其他股东。巧合的是,前两大股东合计持股数量为16861.64万股,仅比上述4项议案弃权票数量少了100股。

此外,《2024年度董事长薪酬考核方案》的同意票为10322.14万股,与中小股东的同意票数量(4030.42万股)及第二大股东持股数量(6291.72万股)之和完全一致;弃权票为10569.93万股,与控股股东武汉同喻持股数量仅相差100股。

那么投出弃权票的股东是否包括公司控股股东、第二大股东呢?对于年报等议案未通过的原因等问题,5月21日,《每日经济新闻》记者致电ST天喻证券部,工作人员表示“目前不方便回复”。

公司出现控制权争夺?

目前,ST天喻有9名董事,其中6名为非独立董事。根据6人的履历,董事长闫春雨、董事艾迪为公司实际控制人,丹明波任公司总经理,曾昭翔曾在闫春雨控制的深圳市深创智能集团有限公司(以下简称深创智能)任副总经理,颜佐辉、汪沵在光谷创投基金的控股股东任职。

针对年度股东大会投票情况,深交所关注函要求公司说明公司主要股东之间、实际控制人之间、股东与公司治理层之间就相关事项是否存在重大分歧,并说明公司是否存在控制权争夺情形,如是,请说明相关情形对公司控制权及日常经营稳定性的具体影响,并进行及时、充分的风险提示。

ST天喻原为华中科技大学间接控股的公司,在“校企改革”过程中,2021年9月,武汉同喻通过协议受让股权方式成为公司新的控股股东,闫春雨、艾迪成为新的实际控制人。光谷创投基金则一直是公司第二大股东。

那么新的实际控制人“入主”后给ST天喻带来了哪些变化?从业绩来看,2021年公司归母净利润亏损扩大146.76%,2022年扭亏为盈,归母净利润增长157.68%,但2023年再次下滑77.20%。

在资本运作方面,2021年9月,ST天喻披露增发预案,拟向闫春雨发行股票募集资金不超过13.5亿元(后修订为12.89亿元),用于数据安全及数字人民币系列产品产业化、物联网安全模组产品产业化两个项目。但该事项并未成功,公司于2022年11月终止了增发事项。

在启动增发的同时,ST天喻还与中科红樟投资(深圳)有限公司、南昌水天投资集团有限公司(以下简称水天投资)共同成立深圳市昌喻投资合伙企业(有限合伙)(以下简称昌喻投资),通过昌喻投资收购重庆市钱宝科技服务有限公司(以下简称钱宝科技)15%股权。

然而上述投资不仅未能达到预期,还让ST天喻陷入违规担保风波中。闫春雨私自以ST天喻的名义与水天投资签署担保协议,承诺在未能达到协议承诺时回购昌喻投资财产份额。由于未能在规定期限内解决违规担保问题,公司股票交易于今年1月29日被实施其他风险警示。直到4月29日,ST天喻认为违规担保事项已消除,已申请撤销ST。

投资合伙企业有疑问待解

虽然ST天喻称深创智能与水天投资达成和解,公司违规担保事项已消除,但记者注意到,对于昌喻投资相关事宜仍有诸多疑问待解。

审计机构认为公司2023年存在非财务报告重大缺陷,主要涉及事项为,2023年10月26日,ST天喻同意昌喻投资向水天投资分配合伙企业所得可分配收入5000万元,作为水天投资实缴出资金额及12%门槛收益。ST天喻未针对该事项进行相关审议和决策,用印流程不规范,ST天喻的投后管理内部控制制度未能有效执行。

然而早在2023年1月,根据水天投资出具的《确认函》,其确认不再对昌喻投资进行出资,拟将出资额由4.5亿元调整至1.5亿元,对此昌喻投资拟于钱宝科技股权回购工作完成后,召开合伙人大会、讨论股权回购款分配等事宜。按照ST天喻披露,公司认为于2023年10月31日起对昌喻投资的经营决策权由重大影响转为控制,将其纳入合并范围。

按照约定,合伙企业的利润分配应按照全体合伙人的实缴出资比例分配。水天投资在2023年1月就已确认减少昌喻投资的出资额,ST天喻在同意昌喻投资向水天投资分配收入后仅数日后,将昌喻投资转为控制,这是否具有合理性?

此外,2023年11月1日,南昌中院将水天投资对深创智能、武汉同喻所提诉讼中对相关方财产保全金额由1.84亿元调整为1.34亿元,刚好减少了5000万元。

深交所对此发出2023年报问询函,要求公司说明在2023年1月后,水天投资是否已不再实质参与昌喻投资经营决策,昌喻投资成立时各方约定的决策模式与决策比例是否已实质发生变化;收入分配是否实质为昌喻投资代替深创智能及武汉同喻履行支付股权回购款的义务;相关人员未经审议使用公司印章的发生过程,是否存在实际控制人凌驾于公司治理层之上的情形;昌喻投资合并报表时点选择,是否存在刻意规避形成控股股东、实际控制人资金占用的意图;昌喻投资向水天投资分配收入的行为,是否损害上市公司利益等情况。

翻译

搜索

复制

封面图片来源: 视觉中国图